[Anmerkung des Herausgebers: Dieser Artikel ist ein Nachdruck von David Stockmans ContraCorner, die Abonnenten täglich solche Analysen anbietet. Pfund für Pfund, Stockman's Unterricht Analyse ist das umfassendste, hervorstechendste, aufschlussreichste und datenreichste von allem, was heute verfügbar ist. Seine jahrzehntelange Erfahrung sowohl im Finanzwesen als auch in der Politik und sein prinzipientreues und legendäres Engagement, die ungeschminkte Wahrheit aufzudecken und seine Behauptungen mit Daten zu demonstrieren, sind täglich zu sehen. Brownstone ist stolz darauf, dass Stockman auch als leitender Wissenschaftler tätig ist, und er erlaubt hier freundlicherweise die regelmäßige Neuveröffentlichung.]

Wer hat gesagt, dass Joe Biden keinen Kontakt zur Hauptstraße Amerikas hat?

Eine Analyse der University of Pennsylvania ergab, dass seine vorgeschlagene dreimonatige Aussetzung der Gassteuer den Amerikanern durchschnittlich 5 bis 14 US-Dollar einsparen würde!

Trotzdem ist er unerbittlich.

„Für alle Republikaner, die mich wegen der hohen Gaspreise in Amerika kritisieren, sagen Sie jetzt, wir hätten uns geirrt, die Ukraine zu unterstützen und Putin die Stirn zu bieten? Wollen Sie damit sagen, dass wir lieber niedrigere Benzinpreise in Amerika hätten als Putins eiserne Faust in Europa?“

Nun ja, das sind wir!

Putins Streit gilt der Ukraine, nicht Europa, und ersteres geht uns nichts an. Tatsächlich bedeutet das Wort „Ukraine“ auf Russisch Grenzgebiete, und der Kampf um die Errichtung von Grenzen und Souveränität dauert dort seit 1300 Jahren an.

Dass Amerikaner wegen Joe Bidens Sanktionskrieg gegen Putin finanziell an der Zapfsäule aufgespießt werden, hat also überhaupt nichts mit innerer Sicherheit und Freiheit zu tun.

Wie Bill King diesen AM treffend erwiderte,

„Es ist eine Geschichte. Von einem Idioten erzählt, voller Klang und Wut, die nichts bedeutet.“

Andererseits ist Verzweiflung wie Verzweiflung. Eine neue QuinnipiacPoll zeigt, dass Bidens Zustimmungsrate noch weiter gesunken ist:

- Insgesamt: Zustimmung 33 %, Ablehnung 57 %;

- Hispanoamerikaner: Zustimmung 29 %, Ablehnung 53 %.

Die Aussicht auf weitere willkürliche Manipulationen der Marktfunktion ist also hoch und steigt weiter an. Der jüngste Schachzug ist offenbar die potenzielle Nutzung der Behörden und Ressourcen des Wirtschaftsstabilisierungsfonds (ESF), um Ölunternehmen gegen einen Preisverfall nach unten zu versichern und eine inkrementelle Produktion zu finanzieren.

Das stimmt. Letzte Woche haben sie damit gedroht, Big Oil nach 18 Monaten ununterbrochener regulatorischer Maßnahmen gegen fossile Brennstoffe und rhetorischer Hysterie über den Klimawandel eine schwere Prügelstrafe über eine Windfall-Gewinnsteuer zu verhängen.

Jetzt sprechen Insider des Weißen Hauses aus Verzweiflung über Rettungspakete für Ölkonzerne. Wen wundert es daher, dass die Führungskräfte der Energiebranche wie Rehe im Scheinwerferlicht eingefroren sind: Sie haben Todesangst, die Klimawandel-Fanatiker zu beleidigen, die sowohl in Washington als auch an der Wall Street dominieren, selbst wenn sie die Investitionen aus Vorsichtsgründen bis auf die Knochen kürzen über den Ansturm der Grünen Energiepolitik.

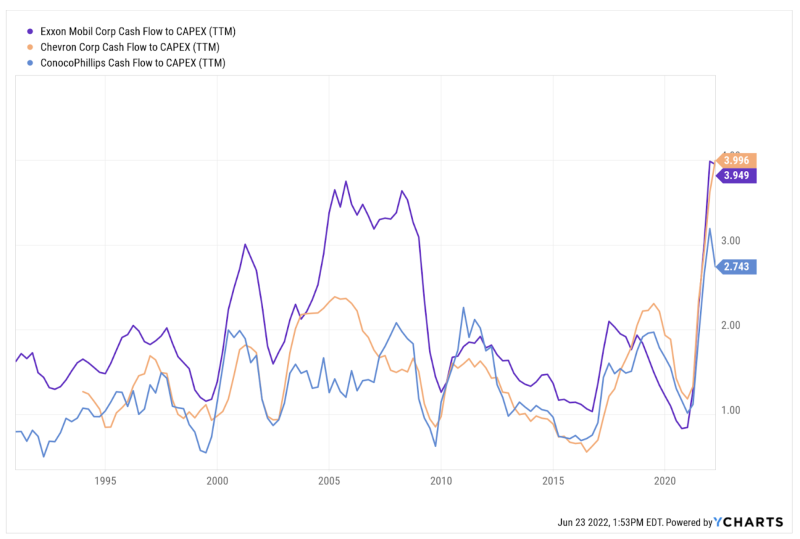

Tatsächlich ist das Verhältnis von operativem Cashflow zu CapEx für die US-Majors auf einem Allzeithoch, was bedeutet, dass die Verwendung des verfügbaren Cashflows für Investitionen auf einem Allzeittief ist.

Das heißt, himmelhohe Erdölpreise führen nicht zu einer normalen Investitionsreaktion. Stattdessen werden normale Marktsignale für Investitionen durch Anti-Fossil-Brennstoff-Botschaften zunichte gemacht, die von beiden Enden des Acela-Korridors ausgehen.

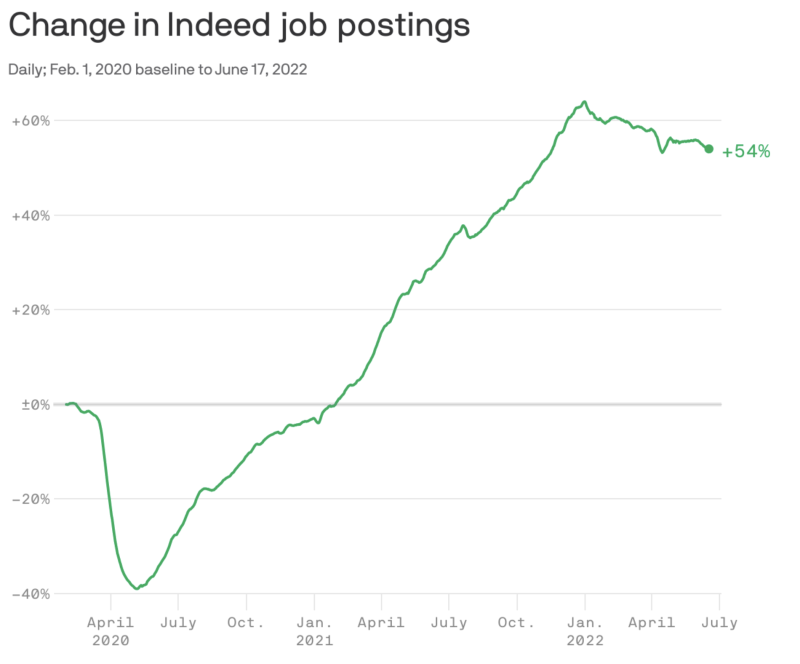

Auf jeden Fall hat die US-Wirtschaft alle Verwerfungen und Jo-Jo-Bewegungen erlitten, die sie ertragen kann. Betrachten Sie die folgende Tabelle von einer führenden Arbeitsvermittlungsfirma. Nach einem Einbruch um 40 % gegenüber dem Ausgangswert vor Covid, als die Virus Patrol die Wirtschaft im April 2020 lahmlegte, explodierten die Stellenausschreibungen dann explodiert und erreichten bis Januar 60 +2022 %.

Dies war jedoch kein Zeichen für eine robuste Wirtschaft. Es war ein Beweis für das Horten von Arbeitern durch große Unternehmen, die anscheinend dachten, der Boom der Konsumausgaben, der durch Stimmies im Wert von 6 Billionen US-Dollar angeheizt wird, würde ewig dauern. Wir schätzen daher die Wahrscheinlichkeit hoch ein, dass die darunter liegende grüne Linie in den kommenden Monaten scharf nach unten verlaufen wird, wenn die verspätete Straffungskampagne der Fed an Kraft gewinnt. Tatsächlich zeichnen sich Risse auf dem Arbeitsmarkt bereits ab. Als die Wall Street Journal habe es neulich beschrieben:

Unternehmen einschließlich Twitter Inc. , Immobilienvermittlung Redfin Corp. , und Austausch von Kryptowährungen Coinbase Global Inc.. haben Angebote in den letzten Wochen zurückgezogen. Arbeitgeber in anderen Bereichen der Wirtschaft ziehen ebenfalls Angebote zurück, darunter einige in den Bereichen Versicherungen, Einzelhandelsmarketing, Beratungs- und Personalbeschaffungsdienste.

Gleichzeitig haben viele Unternehmen einen vorsichtigeren Einstellungsansatz signalisiert. Netflix Inc. , Peloton Interactive Inc. , Carvana Co.. und andere kündigten Entlassungen an. Technologiegiganten wie die Facebook-Muttergesellschaft Meta Platforms Inc. und Uber Technologies gewarnt, dass sie Einstellungspläne zurückrufen werden.

Er sagte, dass es vor sechs Monaten fast unbekannt war, dass ein Stellenangebot widerrufen wurde. „Wenn wir etwas aus den letzten Jahren gelernt haben, dann dass sich die Dinge schnell ändern können.“

Ebenso, wenn die Lektion gelernt werden musste, wurde auch deutlich, dass Washingtons unerbittliche „Sanktionskriege“ eine wirtschaftliche Katastrophe für die amerikanische Öffentlichkeit waren. Schließlich ist einer der Hauptgründe für die himmelhohen Ölpreise, dass Washington Ölexportsanktionen gegen drei der größten Ölproduzenten der Welt verhängt hat – Venezuela, Iran und Russland.

Vor der erzwungenen Kürzung ihrer Exporte produzierten die drei über 18 Millionen Barrel pro Tag (mb/d) oder fast 20 % des weltweiten Angebots. Das ist jetzt um 30 % auf 12.5 mb/d gesunken und droht unter Washingtons brutalen Angriffen auf die Käufer von Öl von diesen drei großen Produzenten, deren Außenpolitik sich nicht Washingtons Diktat beugt, weiter zu sinken.

Aber ironischerweise haben sogar diese hartnäckigen Exportverbote teilweise einen Boomerang erlebt. Das heißt, Russland verkauft sein Rohöl an China und Indien, wo es raffiniert wird. Ein Teil des resultierenden Benzins und Diesels wird dann zurück in die USA exportiert

Das ist natürlich gut für Indien und China, da sie das russische Rohöl mit einem hohen Preisnachlass kaufen und dann die raffinierten Produkte mit einem erheblichen Aufschlag verkaufen. Es ist also ein „Win“, „Win“, „Win“, für Russland, Indien und China, wobei der „Westen“ und insbesondere die amerikanischen Verbraucher die einzigen Verlierer sind.

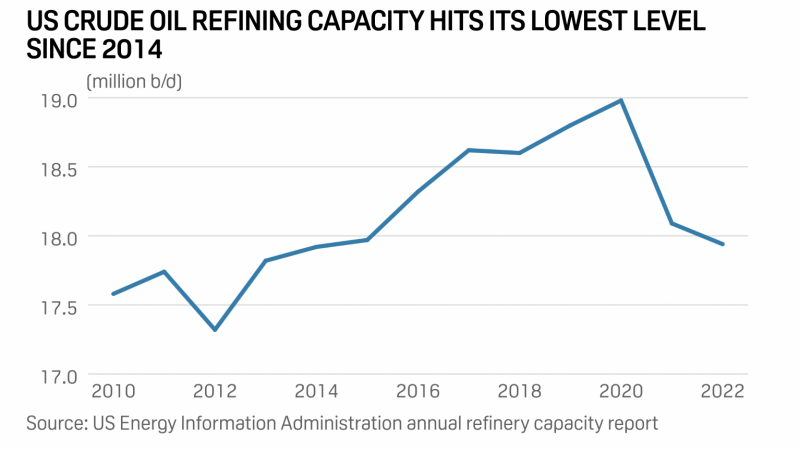

Wäre der Sanktionskrieg das Ausmaß von Washingtons energiepolitischen Torheiten, wären die Auswirkungen schlimm genug. Aber aufgrund von Bidens Kreuzzug für grüne Energie erreichte die operative Raffineriekapazität in den Vereinigten Staaten im Jahr 2022 ein fast zehnjähriges Tief, wie der jüngste Raffineriekapazitätsbericht der EIA am Dienstag zeigte.

Laut den neuesten EIA-Daten ist die Raffineriekapazität in den USA in diesem Jahr auf 17.94 Millionen Barrel pro Tag zum 1. Januar gesunken. Das ist ein Rückgang von 18.09 Millionen b/d am 1. Januar letzten Jahres und 18.8 Millionen b/d im Jahr 2019. Tatsächlich ist die US-Raffineriekapazität jetzt so niedrig wie seit 2014 nicht mehr.

Insgesamt hat Nordamerika in den letzten drei Jahren fast 1.3 Millionen b/d an Raffineriekapazität verloren, darunter mehr als 600,000 b/d in Louisiana. In Louisiana haben die 255,600 b/d Phillips 66 Alliance Refinery, die 211,146 b/d Shell Convent Refinery und der 135,500 b/d Calcasieu Refining Complex seit Anfang 2020 geschlossen.

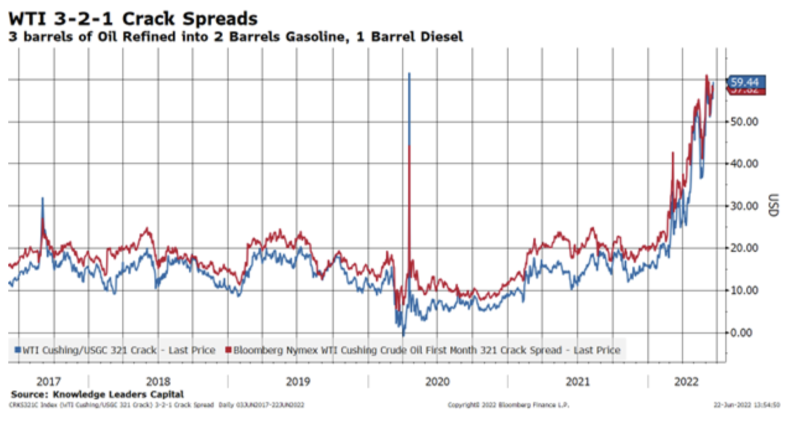

Es ist daher kein Wunder, dass die Crack-Spreads – die Kostendifferenz zwischen dem Rohölfass, das in die Raffinerie kommt, und der Liste der Produkte, die ausgehen – einen nicht von dieser Welt erreichten Höchststand von fast erreichen $60 pro Barrel gegenüber einem normalen aktuellen Niveau von 10 bis 20 $ pro Barrel.

Das heißt, es ist nicht nur eine weltweite Verknappung der Rohölvorräte, sondern der Doppelschlag in den Raffinerien, der Benzin auf über 5 $ pro Gallone und Diesel auf über 6 $ pro Gallone getrieben hat.

Natürlich sind die Hegemonisten an den Ufern des Potomac nie fertig, wenn es darum geht, sich in die interne Governance von Ländern auf der ganzen Welt einzumischen und im Handumdrehen Sanktionen zu verhängen.

Also hat Washington diese Woche ungeachtet der hohen Inflation, die durch einen Mangel an Vorräten verursacht wurde, das dümmste Sanktionsregime aller Zeiten auf den Weg gebracht. Diesmal gegen China wegen angeblicher Misshandlung seiner uigurischen Minderheit.

Ein neues Gesetz namens Uyghur Forced Labour Prevention Act (UFLPA) tritt diese Woche in Kraft und verbietet Produkten, die in Xinjiang hergestellt wurden oder irgendeine Verbindung zu den dortigen Arbeitsprogrammen haben, die Einfuhr in die USA. Importeure mit Verbindungen zu Xinjiang müssen Unterlagen vorlegen, aus denen hervorgeht, dass ihre Produkte und jeden Rohstoff Sie werden mit und ohne Zwangsarbeit hergestellt – angesichts der Komplexität und Undurchsichtigkeit der chinesischen Lieferketten ein kniffliges Unterfangen.

Tatsächlich wird das neue US-Gesetz alle aus China stammenden Waren blockieren, die mit Rohstoffen hergestellt werden, die mit Xinjiang in Verbindung gebracht werden, bis nachgewiesen wird, dass sie frei von Sklaverei oder Zwangsarbeit sind.

Doch viele Rohstoffe wie Lithium und Nickel werden in Xinjiang produziert und fließen in zahlreiche nachgelagerte Produkte ein. Beispielsweise haben sich Xinjiang Nonferrous und seine Tochtergesellschaften mit den chinesischen Behörden zusammengetan, um in den letzten Jahren Hunderte von uigurischen Arbeitern aufzunehmen.

Diese Arbeiter wurden schließlich zur Arbeit in die Minen des Konglomerats, eine Schmelzerei und Fabriken geschickt, die einige der begehrtesten Mineralien der Erde produzieren, darunter Lithium, Nickel, Mangan, Beryllium, Kupfer und Gold. Während es offensichtlich nahezu unmöglich ist, genau nachzuvollziehen, wohin die von Xinjiang Nonferrous produzierten Metalle gehen, wurden einige laut Unternehmensaussagen und Zollunterlagen in die Vereinigten Staaten, Deutschland, das Vereinigte Königreich, Japan, Südkorea und Indien exportiert.

Und einige gingen an große chinesische Batteriehersteller, die laut chinesischen Nachrichtenberichten direkt oder indirekt große amerikanische Unternehmen beliefern, darunter Autohersteller, Energieunternehmen und das US-Militär.

Es versteht sich von selbst, dass diese neuen Sanktionen weitreichend sein können. So hat Washington letzte Woche neue Richtlinien erlassen, die der Solarindustrie, die die fehlenden fossilen Brennstoffe ersetzen soll, sicherlich einen Strich durch die Rechnung machen werden. Das liegt daran, dass die Richtlinien einen Abschnitt über enthalten Polysilizium-Importe.

Um die UFLPA einzuhalten, müssen Solarunternehmen:

- Stellen Sie eine vollständige Lieferkettendokumentation bereit, die alle an der exportierten Ware beteiligten Einheiten auflistet.

- Stellen Sie ein Flussdiagramm bereit, das jeden Schritt in der Produktion abbildet, und identifizieren Sie die Region, aus der jedes Material stammt.

- Stellen Sie eine Liste aller Unternehmen bereit, die mit jedem Produktionsschritt verbunden sind, auch wenn das ausführende Unternehmen nicht direkt mit ihnen zusammengearbeitet hat.

Die Richtlinien besagen auch, dass Solarunternehmen, die Polysilizium sowohl innerhalb als auch außerhalb der Region beziehen, Gefahr laufen, festgenommen zu werden, da es schwieriger sein kann, zu überprüfen, ob sich die Produkte zu keinem Zeitpunkt des Herstellungsprozesses mit Polysilizium aus Xinjiang vermischt haben.

Es kommt also sicherlich zu einem weiteren Yo-Yoing bei den Lieferungen und Preisen chinesischer Waren. Unterdessen hat sich der Boom im US-Einzelhandel plötzlich dramatisch abgekühlt.

So ging laut Bloomberg der Fußverkehr im Einzelhandel in der letzten Woche um 4.9 % zurück, was den fünften wöchentlichen Rückgang in Folge bedeutet. Im Einzelhandel insgesamt sank der Verkehr in Baumärkten um 16.6 % und der Verkehr in Einkaufszentren, Kaufhäusern und Bekleidung um 12.7 %.

Unter den einzelnen Ketten erlitt Best Buy einen Einbruch von 58.2 %, während Victoria's Secret einen Rückgang von 47.4 % verzeichnete. Auch dies sind keine normalen, geringfügigen kommerziellen Schwankungen – sie sind Teil der von der Regierung verursachten Peitschensäge, die durch die amerikanische Wirtschaft tobt.

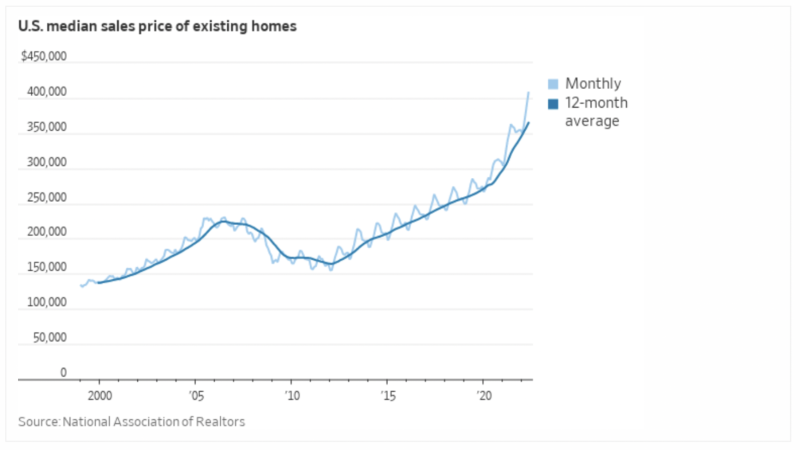

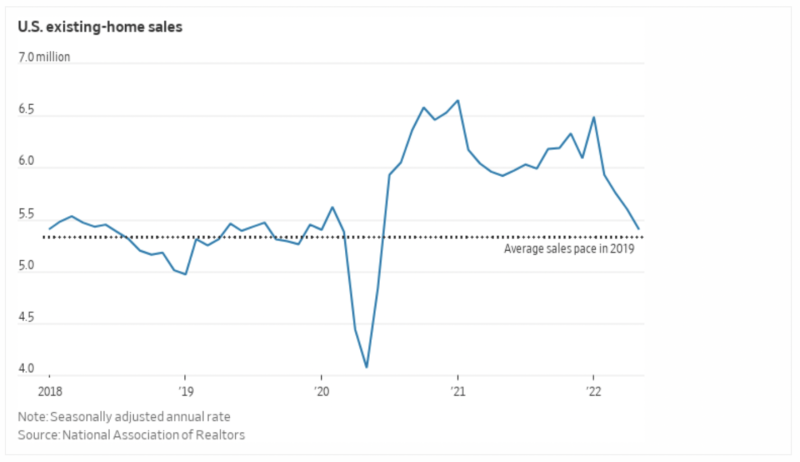

In ähnlicher Weise setzte sich der unaufhaltsame Anstieg der US-Immobilienwerte im Mai fort, als die Durchschnittspreise um 15 % auf einen Rekordwert von 407,600 $ schossen, während das tatsächliche Verkaufsvolumen aufgrund des Drucks durch hohe und steigende Hypothekenzinsen zurückging.

Tatsächlich ist das Verkaufsvolumen bestehender Eigenheime im Vergleich zu dem brandaktuellen Wohnungsmarkt, der 2021 durch die drastische Zinssenkung und das Geldpumpen der Fed ausgelöst wurde, bereits fast zurückgegangen 20% und hat noch einen langen Weg vor sich – auch wenn die Immobilienpreise unter dem Druck sinkender Volumina endlich steigen.

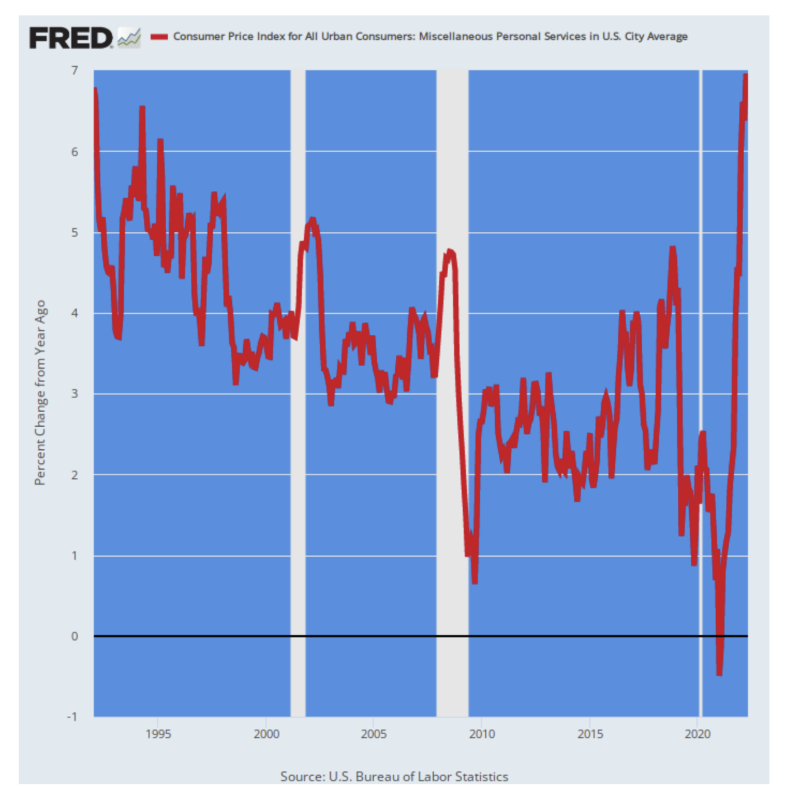

Schließlich entgeht anscheinend nichts dem Volumen- und Preis-Jo-Jo. Sogar Haarschnitte sind jetzt um 6.6 % höher als im Vorjahr, während damit verbundene persönliche Dienstleistungen insgesamt jetzt einen Zuwachs von 7.0 % erzielen.

Es war einmal ein Witz über „Ich bin aus Washington und ich bin hier, um dir zu helfen“.

Das ist jetzt Realität und kein Scherz.

Y/Y-Änderung des CPI für persönliche Dienstleistungen, 1994-2022

Veröffentlicht unter a Creative Commons Namensnennung 4.0 Internationale Lizenz

Für Nachdrucke setzen Sie bitte den kanonischen Link wieder auf das Original zurück Brownstone-Institut Artikel und Autor.