Oh komm schon!

Sie haben es wieder getan, und zwar auf eine Weise, die sowohl ehrliche Marktwirtschaft als auch den sogenannten Rechtsstaat flammend verhöhnt. Tatsächlich hat das Narren-Triumvirat der Fed, des Finanzministeriums und der FDIC im Wesentlichen 9 Billionen Dollar an unversicherten Bankeinlagen garantiert, ohne gesetzliches Mandat und ohne Kapital, um diese umfassenden Versprechen einzulösen.

Im Falle der direkten Rettung aller Einleger bei SVB und Signature Bank wurden diese geschlossenen Institute nun postmortem lächerlicherweise als „SIFIs“ (systematisch wichtige Finanzinstitute) getauft. Das macht sie für einen versteckten Hintertür-Rettungsmechanismus im Dodd-Frank-Gesetz von 2009 geeignet, der den Behörden die Befugnis gab, alle Bankeinlagen über der Standardgrenze von 250,000 Dollar zu garantieren.

Sie könnten sagen, „wer hätte gedacht, dass unsere brillanten Gesetzgeber öffentliche Garantien für die Einlagen von riesigen Hedgefonds und Fortune-500-Unternehmen, unter ähnlichen und ähnlichen „verdienten“ anderen, für eine wesentliche „Reform“ hielten, die durch die Lehren von 2008 gerechtfertigt war?

Andererseits werden wir nur den abscheulichen Sprachmissbrauch bemerken, der in dem Manöver dieses Wochenendes enthalten ist. Das Gesamtvermögen des US-Bankensystems belief sich Ende 30.4 auf 2021 Billionen US-Dollar. Dementsprechend belaufen sich die Vermögenswerte der Signature Bank auf 110 Milliarden US-Dollar 0.36 Prozent der Gesamtsumme und das Vermögen der SVB von 210 Milliarden Dollar waren gerecht 0.70 Prozent der Vermögenswerte des Bankensystems.

Wenn diese Unter-1-Prozent-Einheiten tatsächlich „systematisch wichtig“ sind, dann rätseln Sie uns Folgendes: Warum wurden diese Jauchegruben rücksichtslosen Bankwesens nicht schon 2011 zusammen mit JP Morgan (3.7 Billionen Dollar an Vermögenswerten), Bank of America (4.1 Billionen Dollar) zu SIFIs erklärt? Billionen Vermögen) und der Rest der zwei Dutzend großen SIFI-Jungs, die sich als Gegenleistung für die SIFI-Trophäe zumindest an erhöhte Kapital- und Liquiditätsstandards halten mussten?

Ungeachtet aller Micky-Maus-Aspekte des SIFI-Kapitalstandardregimes könnte man sich durchaus fragen, ob Signature und SVB heute noch geöffnet wären, wenn sie die Kapital- und Liquiditätsniveaus von JP Morgan einhalten müssten, aber eines ist sicher: Erhalten Die Vorteile einer posthumen SIFI-Bezeichnung, die sie nie einhalten mussten, als sie noch unter den Lebenden waren, ist ein neuer Tiefpunkt in Washingtons Unterwürfigkeit gegenüber den Mächtigen. In diesem Fall waren die milliardenschweren Oberherren des Silicon Valley und der VC-Schläger, deren Einlagen bis etwa 6 Uhr Sonntagnacht gefährdet waren.

Und doch, und doch. Die groteske Rettungsaktion für die großen Einleger, die bei diesen Institutionen die Big-Boy-Hosen tragen, ist nur die Spitze des Eisbergs der Empörung, die durch die erbärmliche Kapitulation dieses Wochenendes gerechtfertigt ist.

Offensichtlich wurde selbst den hirntoten Zombies, die das Triumvirat in Washington leiten, klar, dass die Rettung aller Einleger der SVB und der Signature Bank einen massiven Ansturm auf Einlagen bei anderen „kleinen“ Banken auslösen würde – und im Übrigen bei fast allen Nicht-SIFI-Institutionen . Also dehnten sie die Rettungsaktion auf das gesamte 18-Milliarden-Dollar-Universum an US-Bankeinlagen aus, von denen mehr als 9 Billionen Dollar nicht durch die bestehende FDIC-Versicherungsgrenze von 250,000 Dollar gedeckt sind.

Und sagen Sie bitte, auf welcher erhellenden Verordnung eines Kongresses, der am Wochenende nicht einmal tagte, oder einer früheren Verordnung, von der niemand auf der Welt jemals gehört hat, basierte diese umfassende Verpflichtung von Steuergeldern?

Die wahre Antwort ist im Wesentlichen institutionelle Arroganz. Technisch gesehen wurde das neue Bank Term Funding Program (BTFP) unter den Notstandsbehörden der Fed in Anspruch genommen, um „ungewöhnliche und dringende Umstände“ zu bewältigen, indem die Druckmaschinen hochgefahren wurden. Aber dieser Neuzugang in der Buchstabensuppe von Einrichtungen, die erstmals während der Krise 2008-2009 aufstanden, ist einfach übertrieben.

Es wird Banken ermöglichen, 100 Cent auf den Dollar gegen den Buch- oder Nennwert von Billionen von UST- und Agency-Schulden in ihren Bilanzen zu leihen. Vieles davon ist jedoch massiv unter Wasser, da sich die Renditen festverzinslicher Wertpapiere endlich normalisieren dürfen. Und im Gegensatz zur normalen freien Marktpraxis müssen BTFP-Benutzer ihre Kredite nicht einmal überbesichern.

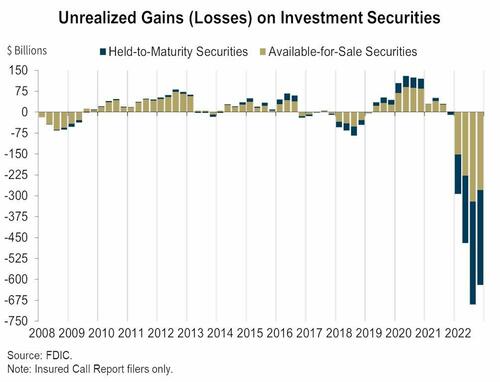

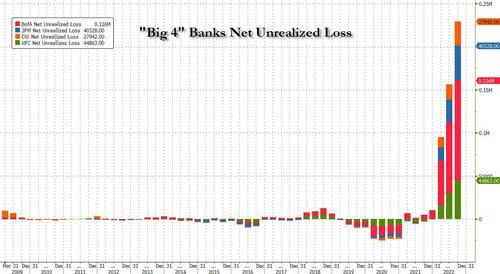

Dementsprechend ist dies ein riesiges Geschenk an Banken, die auf einigen saßen 620 Milliarden Dollar in nicht realisierten Verlusten auf alle Wertpapiere (sowohl zur Veräußerung verfügbar als auch bis zur Endfälligkeit gehalten) Ende letzten Jahres, laut der Federal Deposit Insurance Corp. Dies bedeutet auch, dass nur die Big 4 Banken – wie in der zweiten Grafik unten gezeigt – sind eine Rettungsaktion in Höhe von 210 Milliarden Dollar bekommen.

Unnötig zu erwähnen, dass dieser ganze Deal nach Heuchelei, Inkompetenz und Lügen stinkt. Wie QTR diesen Morgen sagte:

Die Fed bekämpft Panik mit noch mehr Panik. Zu einer Zeit, als der Vorsitzende Jerome Powell darauf abzielte, die Inflation zu unterdrücken und so zu tun, als ob nichts die Politik der Fed ändern könnte, Er ist zerknittert wie ein billiger Anzug, als die ersten Verluste (von vielen, die noch kommen werden) in den schaumigsten und verdientesten Müllanlagen der Welt stattfinden. Die Silicon Valley Bank war buchstäblich die Speerspitze der Fehlinvestitionen, und die Fed verhält sich, als wäre JP Morgan in Gefahr.

In diesem Zusammenhang könnten wir genauso gut mit Janet Yellen beginnen, die immer um den Korb zu hängen scheint, wenn die blutenden liberalen Keynesianer beschließen, dass es an der Zeit ist, die großen Jungs zum angeblichen Nutzen der normalen Leute zu retten. So schwor sie gestern in den Mittagstalkshows in Bezug auf die Rettungsaktionen: „Das machen wir nicht noch einmal“.

Doch sechs Stunden später tat sie genau das. Nochmal.

Das einzige, was man über diesen Hammelkopf sagen kann, ist, dass sie vielleicht die Aufmerksamkeitsspanne unseres 3-jährigen Enkels hat!

Aber was wirklich ärgerlich ist, ist das erbärmliche Doppelreden, das bereits aus Washington kommt. Zum Beispiel ist die Behauptung, es würde den Steuerzahler keinen Cent kosten, völliger Unsinn. Die FDIC hat die Befugnis, die Versicherungsprämien für die gesamte Enchilada des Geldes der Öffentlichkeit – die oben erwähnten 18 Billionen Dollar an Einlagen – in die Höhe zu treiben.

Das ist also eine Steuer, Leute!

Ebenso werden die Aktionäre dieser verstorbenen Banken nicht gerettet, heißt es. Nun, daran ist nichts Neues – die alten Aktionäre von Lehman, Bear Stearns und WaMu in den Jahren 2008-2009 waren es auch nicht.

Aber das war noch nie das Problem. Das Problem ist die Sozialisierung des Risikos, weil dies zu rücksichtslosem Verhalten in der Zukunft führt. Und jetzt hat Washington in seiner Weisheit das Risiko einer Einlagenflucht für das gesamte US-Bankensystem vollständig vom Tisch genommen.

Dies bedeutet in der Tat, dass die Dodd-Frank-Lizenz der Fed an die 30 SIFI-Institutionen, „Gewinne“ zu fälschen, nun auf mehr als 5,000 US-Finanzinstitute ausgedehnt wurde.

Und wir meinen die Lizenz zur Fälschung des Nettoeinkommens. Da beispielsweise die unversicherten Einlagen von JP Morgan effektiv durch das SIFI-System garantiert wurden, lagen die durchschnittlichen Einlagenkosten im Geschäftsjahr 2022 – warten Sie mal – etwas darunter 1.0 Prozent!

Das heißt, zwischen der massiven Zinssenkung durch die Fed und der SIFI-Sozialisierung des Einlagenrisikos für SIFI-Kunden hat JPM geprägt 258 Milliarden Dollar des Nettoeinkommens in den letzten acht Jahren. Natürlich bei den Produktionskosten kurz vor null, es braucht nicht einmal ein angebliches Genie wie Jamie Dimon, um einen Tsunami aus Nettomargen, Nettoeinkommen und steigenden Aktienoptionsgewinnen für Top-Manager zu erzeugen.

Anders gesagt, Zugunglücke wie die SVB sind kein Irrweg. Sie sind (letztlich) das erwartete Ergebnis, wenn Einleger sich keine Sorgen über die gefährlichen Renditekurven- und Kreditrisiko-Arbitrage machen, die von Bankmanagements auf der Aktivseite des Hauptbuchs gespielt werden.

Tatsächlich gibt es keine Hoffnung auf freie Marktdisziplin und Stabilität in den Finanzinstituten, bis die Einleger einem vollen Verlustrisiko ausgesetzt sind. Und was uns betrifft, schließt das sogar die blauhaarigen Damen ein, die angeblich durch die einstige Versicherungsgrenze von 250,000 US-Dollar geschützt sind.

Kurz gesagt, wenn Sie das Bankensystem sprengen wollen, werden alle sogenannten „aufsichtsrechtlichen Regulierungen“ der Welt keinen Unterschied machen, wie wir am Wochenende erfahren haben, ob die Einleger am Schalter schlafen oder eingeschläfert werden das ewige moralische Risiko, das in der Sozialisierung des Risikos für Einleger enthalten ist.

Und wenn Sie dann sozialisierte Einlagen spottbillig machen, indem Sie die Druckpressen der Zentralbank jahrelang glühend heiß laufen lassen, ist das eine Einladung an jeden durchgeknallten Finanzintrigen und leeren Anzug im ganzen Land, Bankbilanzen wie Topsy und Print zu wachsen unrechtmäßig erworbene Gewinne aus betrügerischen Einzahlungen.

Aus Mangel an Zweifel, wissen Sie einfach dies. Ein Vorstandsmitglied der Signature Bank, die am Sonntag pleite ging, war Mr. Prudential Regulation selbst, der frühere Kongressabgeordnete Barney Frank. Dieses Genie schrieb das Gesetz, um alle Bankenkrisen und -zusammenbrüche zu beenden, aber anscheinend sah er nicht, dass direkt vor seiner eigenen Nase eine davon aus dem Boden schoss.

Wir werden diese Angelegenheit in Teil 2 in Bezug auf die aktuellen Banken in der Krise ansprechen, aber es genügt hier, die abscheulichste Aussage des Tages zur Kenntnis zu nehmen – diese von Sleepy Joe.

"Ich bin fest entschlossen, die Verantwortlichen für dieses Chaos voll zur Rechenschaft zu ziehen"

Nun, in diesem Fall sollten sich die 12 Dummköpfe, aus denen das FOMC besteht, besser verklagen, denn dieses ganze Durcheinander beginnt und gedeiht mit ihrer systematischen Zerstörung ehrlicher Zinssätze im letzten Jahrzehnt und länger.

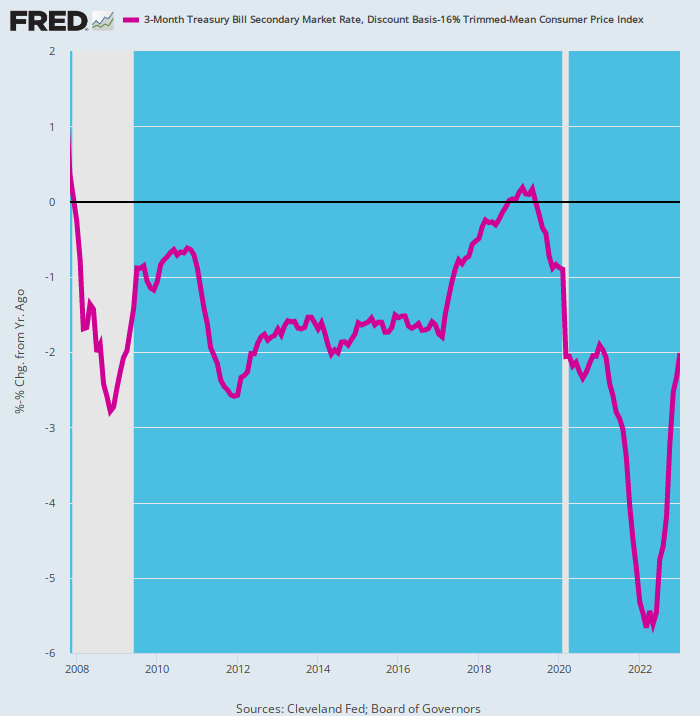

In der Tat, wenn Sie ein wenig aufmerksam waren, sahen Sie den SVB eine Landmeile vorbeikommen. Hier ist der von der Fed konstruierte reale Zinssatz für Bankeinlagen seit 2007. Es war verdammt nahe an einer kriminellen Aufforderung an das Management, die Bank und ihre Einleger auszurauben – Legionen von ihnen.

Immerhin nur während 8 der letzten 192 Monate Hatte der 90-Tage-US-Schatzwechsel eine positive Rendite nach der Inflation, die wir hier als 12-Monats-Änderungsrate in unserem zuverlässigen getrimmten CPI-Mittelwert von 16 % messen?

Und wir verwenden die 90-Tage-Rechnung, weil sie einen ungefähr so ehrlichen offenen Marktkurs trägt wie auf den kurzfristigen Geldmärkten; er wird überwältigend von der Bindung der Fed an den Leitzins der Fed beeinflusst und effektiv festgelegt; und es ist eine großzügige Version des Besten, auf das Banksparer und CD-Einleger in den letzten 15 Jahren hoffen konnten.

Unnötig zu erwähnen, dass es auch eine Einladung an jeden Bankbetreiber war, der einen Spiegel beschlagen konnte, um seine Kunden auf legale Weise blind zu machen und gleichzeitig Hunderte von Milliarden falscher Nettoeinnahmen zu drucken. Diese gewaltigen „Einnahmen“ wiederum ließen die Kurse der Bankaktien in die Höhe schnellen und die Aktienoptionen von Führungskräften im Wert explodieren.

Als beispielsweise Silvergate Anfang der Woche scheiterte, hätte dieser SVB-Junior seine Marktkapitalisierung in die Höhe schnellen sehen wollen 18X in den 13 Monaten bis November 2021 – von 335 Millionen US-Dollar auf 6 Milliarden US-Dollar. Und dann, puh, es war aus dem gleichen Grund weg, aus dem SVB ein paar Tage später an die Wand fuhr: Nämlich, weil es dummerweise eine völlig schiefe Renditekurve ausnutzte, die das Werk der rotierenden Besetzung von 12 Trotteln war, aus denen das FOMC der Fed besteht.

Um laut zu schreien, sehen Sie sich die violette Linie unten an. Weit mehr als die Hälfte der Zeit seit dem Vorabend der großen Finanzkrise war die reale Rendite -2 Prozent oder darunter. Und ungeachtet der Erhöhung des Fed-Zielsatzes um 400 Basispunkte seit März 2022 liegt er immer noch um 200 Basispunkte unter Wasser.

Wir werden nicht einmal die rhetorischen Fragen stellen, wie „Was haben sich diese Leute gedacht?“.

Die im Eccles-Gebäude beheimateten keynesianischen Zombies dachten offensichtlich überhaupt nicht nach.

Inflationsbereinigte Rendite auf 90-Tage-US-Schatzwechsel, 2007-2023

Was seit Donnerstag passiert ist, ist natürlich genau das Richtige für den Kurs. Die berechtigten Nörgler des Silicon Valley drängten bald auf eine kaum verhüllte Hintertür-Rettungsaktion. Diese Risikokapitalfirmen, darunter Accel, Cowboy Ventures, Greylock, Lux Capital, Sequoia und 600 weitere – die am Donnerstag innerhalb weniger Stunden mehr als 40 Milliarden US-Dollar in bar von SVB abgezogen hatten – hatten am Montagmorgen einen Brief unterzeichnet eine „Bereitschaft“ zur erneuten Zusammenarbeit mit der SVB unter neuen Eigentümern.

Die Ereignisse der letzten 48 Stunden waren zutiefst enttäuschend und besorgniserregend. Für den Fall, dass der SVB zu zugekauft und angemessen kapitalisiert werden,Wir würden unsere Portfoliounternehmen nachdrücklich unterstützen und dazu ermutigen nehmen ihre Bankbeziehung wieder auf mit ihnen."

Nun, hier ist eine Kurznachricht, die diese VC-Genies vielleicht verpasst haben. Bis in die frühen Morgenstunden am Donnerstagmorgen versuchte die SVB nämlich, genau das zu tun – 2.6 Milliarden Dollar an frischem Kapital aufzubringen, um das riesige 1.8-Milliarden-Dollar-Loch in ihrer Bilanz zu stopfen, das angeblich aus heiterem Himmel aufgetaucht war, als sie gezwungen war, 21 Dollar zu verkaufen Milliarden goldwerter US-Staatsanleihen und staatlich garantierter Wertpapiere zu ihrem fairen Marktwert, um Einlagenabflüsse zu finanzieren.

Leider war die Antwort auf dem freien Markt ein klares „Keine Würfel!“

Niemand mit echtem Kapital war bereit, neues Geld in ein explodierendes Loch zu stecken, und das aus einem offensichtlichen Grund: Die Bank hatte es getan 120 Milliarden Dollar von hauptsächlich festverzinslichen Schuldtiteln zum 31. Dezember 2022, die bereits als große Zeitverlierer gekennzeichnet waren, und das war, bevor ein Tsunami von Verkäufen den massiven, aber völlig künstlich bepreisten UST- und Agency-Markt traf.

SVB hatte auch 71 Milliarden Dollar an „Darlehen“ an VC-„Start-ups“, von denen der überwiegende Teil negative Cashflows und manchmal sogar negative Einnahmen hatte. Und das war vor dem, was jetzt sicher in der Start-up-Welt des Silicon Valley zu einem epischen Zusammenbruch führen wird.

Tatsächlich kannte der schwammige Schwachsinn des Geschäftsmodells der SVB offenbar keine Grenzen. Ein beträchtlicher Teil ihrer 200 Milliarden US-Dollar an Spitzeneinlagen bestand aus verbrennbarem VC-Bargeld. Das heißt, was sie in den 1960er Jahren „Ausgleichssalden“ nannten, die in diesem Fall aus VC-Kapitalerhöhungen zu immer höheren Bewertungen und Erlösen aus SVB-Darlehen resultierten.

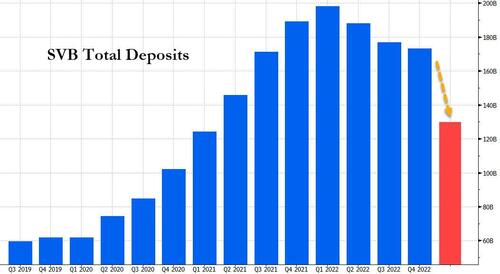

Dementsprechend erwirtschafteten diese Kunden-VCs und Start-ups während der Pandemie eine Menge Bargeld, was zu einem Anstieg der Einlagen führte. SVB beendete das erste Quartal 2020 mit etwas mehr als 60 Milliarden US-Dollar an Gesamteinlagen, die bis zum Ende des ersten Quartals 200 auf knapp 2022 Milliarden US-Dollar in die Höhe schossen.

Im Gegenzug kaufte SVB Financial mehrere zehn Milliarden Dollar an scheinbar sicheren Vermögenswerten, hauptsächlich längerfristige US-Staatsanleihen und staatlich gedeckte Hypothekenpapiere. Das Wertpapierportfolio der SVB stieg von rund 27 Milliarden US-Dollar im ersten Quartal 2020 auf rund 128 Milliarden US-Dollar bis Ende 2021.

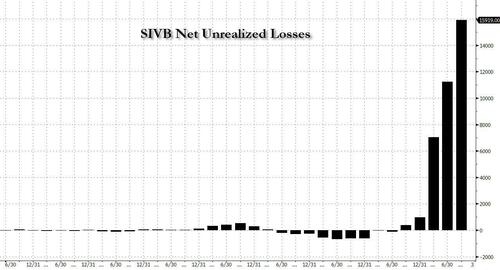

Doch die Barguthaben der Start-up-Kunden schmolzen wie der Morgennebel dahin, selbst als die nicht anerkannten Verluste der SVB aus ihrem festverzinslichen Portfolio von weniger als 500 Millionen US-Dollar im Jahr 2021 auf fast 17 Milliarden US-Dollar bis Ende 2022 anstiegen.

Natürlich haben sich bis vor kurzem niemand um nicht realisierte Nettoverluste in Bankportfolios gekümmert, weil es einfach keine gab. Aber als die Zinserhöhungen begannen und die Schuldenpreise – für alles von Treasuries über MBS bis hin zu CRE – zu fallen begannen, begannen die nicht realisierten Verluste in die Höhe zu schießen. Oder besser gesagt, begann sich der Normalität zu nähern.

Natürlich war dies nirgendwo deutlicher als in der eigenen Bilanz der Silicon Valley Bank, wo die Zahl von praktisch keinen Verlusten vor einem Jahr anstieg 17 Milliarden Dollar ab Q4.

Gleichzeitig verwandelten sich die Einlagenzuflüsse der SVB in Abflüsse, da ihre Kunden Bargeld verbrannten und keine neuen Mittel mehr aus öffentlichen Angeboten oder Fundraisings erhielten. Auch die Gewinnung neuer Einlagen wurde deutlich teurer, da die von den Sparern geforderten Zinsen zusammen mit den Zinserhöhungen der Fed stiegen. Die Einlagen fielen von fast 200 Milliarden US-Dollar Ende März 2022 auf 173 Milliarden US-Dollar im Dezember.

Am Mittwoch gab SVB bekannt, dass es einen großen Teil seiner Wertpapiere im Wert von 21 Milliarden US-Dollar zum Zeitpunkt des Verkaufs mit einem Verlust von etwa 1.8 Milliarden US-Dollar nach Steuern verkauft habe. Aber nach der Bekanntgabe dieser schweren Mark-to-Market-Verluste am Mittwochabend ging es steil und schnell zur Hölle. Der versuchte Aktienverkauf führte zu einem Krater der Aktie, was dazu führte, dass die Bank ihren Aktienverkaufsplan fast so schnell wie angekündigt zunichte machte. Und Venture-Capital-Firmen begannen daraufhin, ihre Portfoliounternehmen zu beraten Einzahlungen abzuheben vom SVB.

Am Donnerstag versuchten Kunden, Einlagen in Höhe von 42 Milliarden US-Dollar abzuheben – etwa ein Viertel der Gesamtsumme der Bank –, wie aus einem Antrag der kalifornischen Aufsichtsbehörden hervorgeht. Es ging das Bargeld aus.

Und einfach so, und nach unzähligen „Nie wieder“ von Washingtoner Beamten, geschah einfach so eine massive Rettungsaktion für unversicherte Einleger. Doch die Katastrophe dieser reflexartigen Aktion ist kaum erkennbar.

Nachdruck von Stockman's Privater service jetzt verfügbar auf Substack

Veröffentlicht unter a Creative Commons Namensnennung 4.0 Internationale Lizenz

Für Nachdrucke setzen Sie bitte den kanonischen Link wieder auf das Original zurück Brownstone-Institut Artikel und Autor.